Инна Ганенко: Терра инкогнита для российского агроэкспорта. Каковы перспективы вывоза продовольствия в Китай (Россия: Международная торговля) (13.05.2019)

После того как КНР стала крупнейшим покупателем отечественных продуктов питания, российские чиновники и многие представители агробизнеса увидели в этом рынке практически безграничный потенциал. Страна действительно является крупнейшим потребителем различной продукции АПК. Однако пока, по сути, Россия поставляет в Китай в значительном объеме только рыбу. Остальные позиции из топ-15, хотя и показывают динамичный рост, в масштабах этого рынка остаются каплей в море.

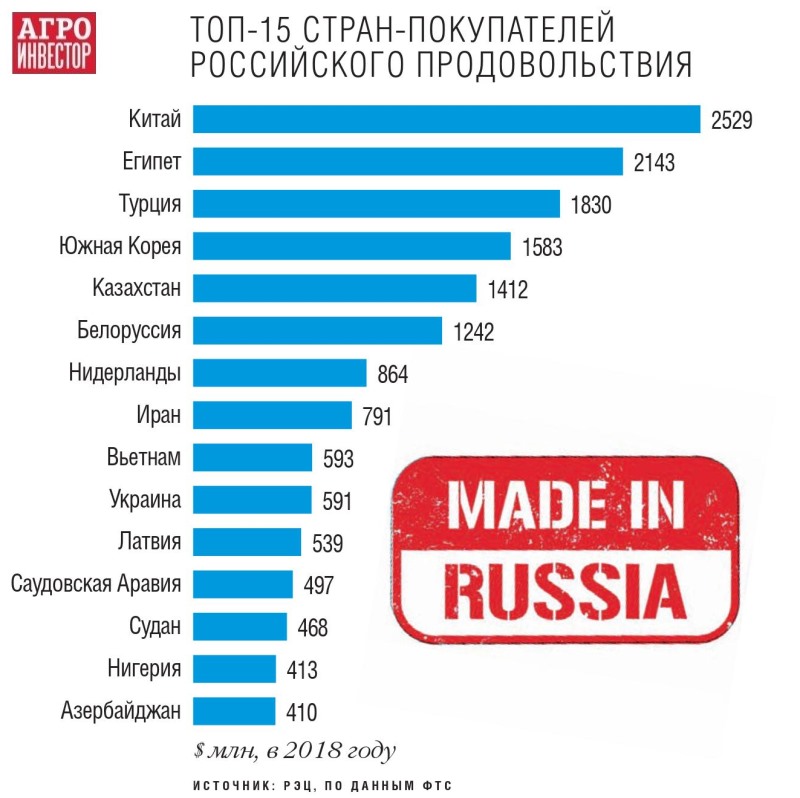

Последние годы Китай оставался одним из главных покупателей российского продовольствия, а с 2017-го республика и вовсе стала крупнейшим импортером товаров данной категории из нашей страны. И если тогда экспорт в КНР был практически на уровне с объемом поставок в Египет — $1,78 млрд и $1,75 млрд соответственно (здесь и далее, если не указано другое, данные Российского экспортного центра — РЭЦ), то в 2018-м Китай заметно увеличил свой отрыв, за год нарастив закупки на 42% — до $2,5 млрд. Экспорт в Египет тоже заметно прибавил (+22%), однако страна ввезла российского продовольствия на $386 млн меньше — $2,1 млрд. В страновой структуре всех внешних продаж готовой сельскохозяйственной продукции и сырья Китай занимает долю примерно в 10% по итогам прошлого года.Ассортимент поставок

КНР является значимым торговым партнером для России. В 2018 году в страну было поставлено продукции всех отраслей производства на $56 млрд, что соответствует 12,5% от общего объема экспорта, отмечает аналитик «Открытие Брокер» Тимур Нигматуллин. Тем не менее в структуре вывоза преобладают сырьевые товары, а продовольствие не является ключевым экспортным товаром. Самую значительную часть российского экспорта в прошлом году заняли минеральные продукты — 76,2% от всего вывоза из России в Китай. На древесину и целлюлозно-бумажные изделия пришлось около 8,6%, а на продовольственные товары и сельхозсырье — лишь 4,5%, приводит данные эксперт.

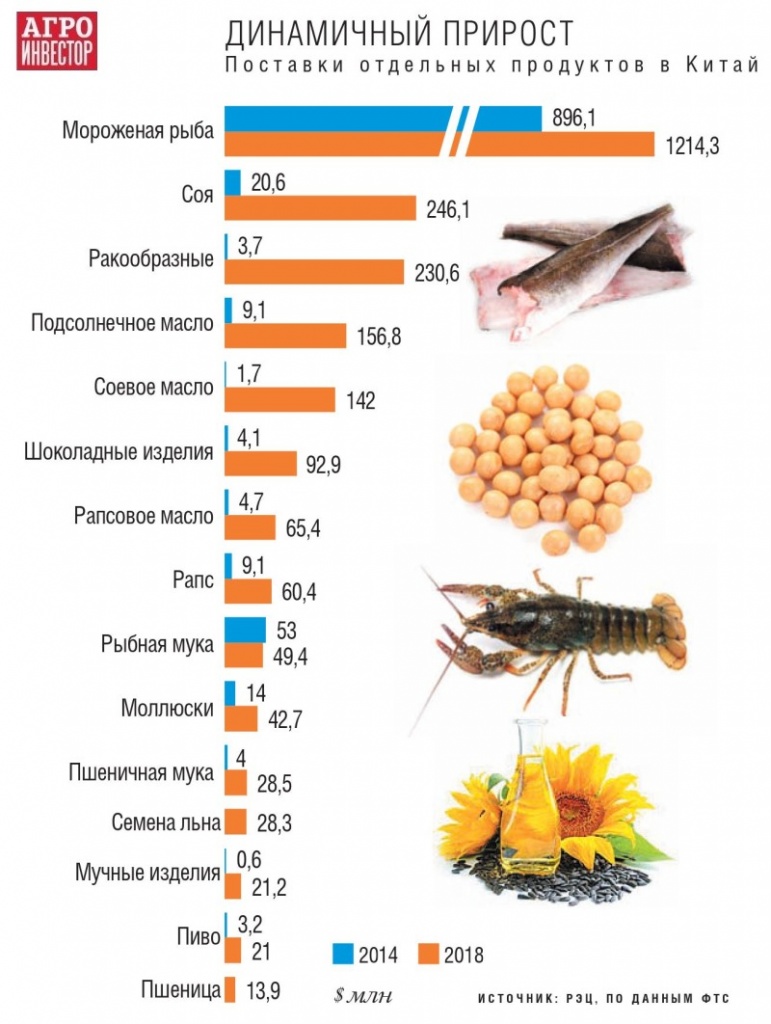

Экспорт российской продукции АПК в КНР в начале 2010-х находился в пределах $1-1,2 млрд в год, сообщает представитель РЭЦ. Активный рост поставок начался с 2015 года, в первую очередь благодаря расширению вывоза маслосемян, началу крупных отгрузок переработанной сельхозпродукции (растительных масел, муки) и готовых продуктов (кондитерских изделий, напитков и т. д.), а также дальнейшему увеличению отгрузок рыбы и морепродуктов, поясняет он.

Китай — самый большой и самый интересный для всех поставщиков рынок, говорит начальник Центра экономического прогнозирования Газпромбанка Дарья Снитко. «Но, увы, далеко не самый рентабельный и простой для завоевания, — обращает внимание она. — Основная причина в том, что китайцы отлично понимают, что все хотят у них работать, соответственно, любое решение о сотрудничестве — это торг на высоком уровне». Наилучшую динамику роста поставок в КНР, по информации эксперта, показывают такие товары, как соя, растительные масла, рыба, напитки, шоколадные изделия. Продажи зерна, мясопродуктов и кондитерских изделий в последние годы были волатильны: то росли, то падали. Из 24 крупных продуктовых групп продовольственных товаров за период с 2014-го по 2018 год в стоимостном выражении сократился лишь вывоз живых животных, фруктов и табака, отмечает Снитко. Впрочем, общая доля этих позиций в объеме российского экспорта в Китай остается низкой — в прошлом году лишь 1,1%.

Динамичнее всего в последние три года росли поставки в КНР российских масличных агрокультур (сои и рапса — +35% и +145% соответственно), соевого и подсолнечного масел (в 4,3 и три раза) и пшеничной муки (+97%), говорит управляющий партнер консультационной фирмы «Стреда консалтинг» Алексей Груздев. Также более чем втрое за этот период увеличился вывоз пшеницы, масличного льна, мороженого и вина, но экспорт по данным категориям товаров пока незначителен. По ряду нишевых позиций Россия даже с небольшими объемами отгрузок уже сегодня занимает на китайском рынке сильные позиции, добавляет он. Так, по мороженому Россия входит в топ-5 крупнейших поставщиков Китая, лишь немного уступая Новой Зеландии, которую с большой долей вероятности обойдет в ближайшие годы. По масличному льну российские экспортеры смогли за три года занять более 17% всего китайского импорта данной агрокультуры. А по соевому и подсолнечному маслу доля нашей страны в общем ввозе этих товаров в КНР превышает 30%.

Ключевым драйвером роста экспорта продовольствия в Китай, по мнению Груздева, было открытие рынков с подписанием соответствующих межправительственных соглашений и последующее налаживание экспортерами цепочек поставок. В частности, в конце 2015 года был подписан протокол об условиях допуска на китайский рынок российской пшеницы и соглашение, допускающее импорт в КНР соевых бобов, предназначенных для переработки. С 1 ноября 2017-го к ввозу в Китай разрешены гречиха, овес, подсолнечник и масличный лен, а также гречневая крупа и овсяные хлопья, что позволило существенно нарастить поставки этих товаров.

Рыба — основа вывоза

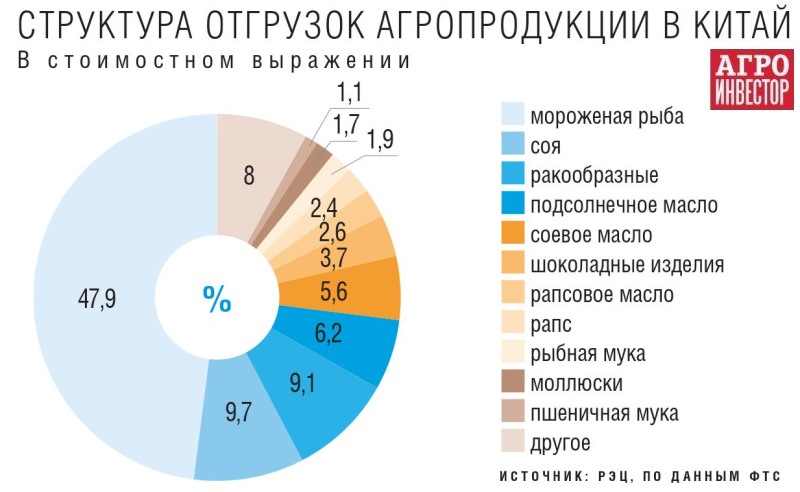

В российском экспорте продовольствия в Китай традиционно превалируют рыба и морепродукты, в основном в виде дешевого замороженного продукта для дальнейшей переработки. Однако их доля снизилась с 90-95% в начале 2010-х до 55-60% в настоящее время, рассказывает представитель РЭЦ. В денежном выражении поставки в КНР рыбы, ракообразных и моллюсков по итогам 2018 года составили $1,49 млрд.

Выловленные на Дальнем Востоке рыба и морепродукты традиционно поставляются в страны АТЭС, знает Алексей Груздев из «Стреда консалтинг». Около 50% от общего объема экспорта этого вида товаров приходится на Китай. При этом более 96% отгружаемой в КНР рыбы составляет замороженная продукция (исключая рыбное филе). По данной категории доля России в импорте Китая занимает 40%, по всем остальным категориям — меньше 1%, известно ему. При этом наша страна является крупнейшим поставщиком рыбной продукции на китайский рынок. «Ежегодные поставки рыбы и морепродуктов зависят от объема вылова и цен на продукцию, предлагаемых в Китае, Корее и Японии (ключевые экспортные рынки для дальневосточной рыбы и морепродуктов) и колеблются от 800 тыс. т до 1 млн т в целом», — сообщает эксперт. Дальнейший потенциал увеличения экспорта он видит как в наращивании объемов вылова, так и в повышении добавленной стоимости поставляемой продукции, для чего необходимо развитие перерабатывающих мощностей в ДФО.

«Перед рыбной отраслью поставлена задача наращивания экспорта рыбы и морепродуктов, который в целом должен достичь к 2024 году $8,5 млрд, а в обновленную Госпрограмму развития рыбохозяйственного комплекса включены показатели вывоза рыбной продукции с высокой степенью переработки», — напоминает представитель «Рыбного союза» (объединяет рыбоперерабатывающие предприятия). Но пока переработчикам не хватает сырья, чтобы обеспечивать продукцией даже внутренний рынок, так как рыболовам в большинстве своем выгоднее поставлять рыбу на экспорт.

Поставки в КНР рыбопродукции глубокой переработки, изготовленной на береговых предприятиях Дальнего Востока, можно значительно нарастить, верит управляющий группой компаний «Доброфлот» Александр Ефремов. Для этого необходимо, во-первых, устранить барьеры со стороны Китая в сфере аттестации производителя, сертификации рыбной муки и т. д.Ведь это уже несколько лет не позволяет наращивать поставки рыбной муки в КНР (только «Доброфлот» в год может отгружать 2,5 тыс. т этого продукта стоимостью $3,5 млн). Во-вторых, нужно поддержать экспорт в Китай рыбной консервации.

Пока же КНР по-прежнему стимулирует, прежде всего нетарифными мерами, поставку российского сырья и ограничивает доступ на свой рынок глубоко переработанной, готовой рыбопродукции, знает Ефремов. «Если тарифные и, прежде всего, нетарифные барьеры будут сняты, мы сможем на той же сырьевой базе, только за счет наращивания глубины переработки, увеличить экспортные показатели. Тогда результаты, запланированные на федеральном уровне, будут достигнуты, — говорил он недавно в интервью порталу Fishnews. — Мы в России располагаем основным: базой для производства дефицитного во всем мире товара — рыбопродукции из экологически чистого дикого сырья».

Масложировой подъем

Расширение поставок товаров масличной отрасли стало в последние годы, пожалуй, самым главным достижением. За пять лет объемы отгрузок основных масличных агрокультур в Китай увеличились в 11,3 раза до $337,1 млн. Наращиванию вывоза сырья способствовало поэтапное снижение экспортных пошлин (в соответствии с обязательствами, взятыми Россией при вступлении в ВТО). Заметное влияние оказала и работа Россельхознадзора по открытию китайского рынка. «Теперь КНР закупает всю возможную товарную линейку продукции, однако до сих пор поставки сои и рапса в эту страну разрешены не из всех регионов России, — обращает внимание Груздев. — По соглашению, подписанному в декабре 2015 года, мы можем экспортировать в Китай сою, выращенную только на территории Хабаровского, Приморского, Забайкальского краев, Амурской области и Еврейской АО. Для рапса география шире, хотя тоже не без ограничений: поставки разрешены из всех регионов Сибирского и Дальневосточного федеральных округов». А вот масличный лен с 2017 года можно поставлять со всей территории России, что позволило агрокультуре сразу войти в топ-15 товаров, активнее всего импортируемых Китаем.

Еще более впечатляющую динамику показывает вывоз растительных масел, на поставки которых, в отличие от масличных, нет никаких территориальных ограничений. С 2014 года их экспорт увеличился в 23,4 раза до $364,2 млн в прошлом году. «Один из ключевых экспортных товаров российского АПК — подсолнечное масло — не пользуется таким же высоким спросом на рынке Китая, как на Ближнем Востоке и в Европе, поскольку китайцы привыкли готовить еду на кунжутном и рапсовом масле, — комментирует Груздев. — Однако постепенно спрос на подсолнечное масло, которое в КНР считается более полезным, здоровым продуктом, растет, а вместе с ним увеличивается и его импорт из России». В прошлом году объемы ввоза отечественного подсолнечного масла на китайский рынок приблизились к $157 млн, что в 17,2 раза больше, чем в 2014-м.

Гендиректор компании «НМЖК» — одного из крупнейших игроков российского масложирового рынка — Григорий Зеленкин подтверждает: еще в 2012—2013 годах подсолнечное масло в Китае рассматривалось как некий экзотический продукт. Весь его импорт в КНР тогда составлял около 250-300 тыс. т в год. С тех пор страна увеличила закупки практически в три раза. В 2019 году общий ввоз подсолнечного масла в Китай может составить 850 тыс. т, а к 2022-му — превысить 1 млн т. Россия могла бы занять в этом объеме заметную долю, уверен топ-менеджер. «Интерес к импорту подсолнечного масла из России в последние пять-шесть лет проявили крупнейшие китайские потребители и производители фасованной продукции (Wilmar, COFCO, Sinopharm и др.), — рассказывает он. — Они позиционируют российское масло как экологичный товар и даже платят за него премию относительно соевого и рапсового масел».

Но пока Россия заметно уступает по объемам экспорта в Китай Украине. В 2017 году соседняя страна поставила в КНР 615 тыс. т подсолнечного масла, в 2018-м — 500 тыс. т. Ввоз же из России соответственно составил 143 тыс. т и 200 тыс. т, приводит цифры Зеленкин. Такая разница связана в первую очередь с инфраструктурными ограничениями, в том числе в портах. «Здесь мы Украине проигрываем. Основные поставки на китайский рынок осуществляются танкерами вместимостью от 40 тыс. до 60 тыс. т, — поясняет топ-менеджер. — Для того чтобы обеспечивать такие объемы, нужны подъездные железнодорожные пути. В Тамани, где расположен один из двух действующих в стране терминалов по перевалке масложировой продукции [принадлежит «Эфко», вторым владеет «Содружество» в Калининградской области — АИ], таких путей нет. И, по сути, Новороссийск остается единственным портом в Азово-Черноморском бассейне, откуда мы можем отгружать масло большими объемами».

Ограниченность портовой инфраструктуры не позволяет в полной мере реализовывать весь потенциал экспорта подсолнечного масла в Китай и расширять список его поставщиков. Сейчас основные отгрузки ведут всего две компании — «НМЖК» (126 тыс. т в 2018 году) и «Эфко» (около 70 тыс. т), утверждает Зеленкин. «Поставки идут так: приходит в российский порт танкер дедвейтом 50 тыс. т, заполняется на 20-30 тыс. т и идет на дозагрузку на Украину, — рассказывает он. — У нас загрузить такой объем полностью практически не представляется возможным».

Экспорт соевого и рапсового масла из России в Китай с 2014 года тоже динамично увеличивался: поставки первого выросли в 83,5 раза до $142 млн, второго — в 13,9 раз до $65,4 млн по итогам 2018-го. Главным поставщиком соевого масла на китайский рынок является компания «Содружество». Ежегодно группа отправляет в страну около 200 тыс. т продукта, выработанного из не генно-модифицированной сои. «Китай покупает такое масло как премиум-продукт, — утверждает исполнительный директор ТД «Содружество» Сергей Соколовский. — Разница между ценой на соевое масло из ГМО-сои и не ГМО-сои составляет до $25-35/т в пользу произведенного из последней».

Зерно не едет

Являясь крупнейшим мировым экспортером пшеницы, в КНР эту агрокультуру Россия до недавнего времени не поставляла. Доступ на рынок долгие годы был закрыт: Китай запретил ввоз российской пшеницы еще в 1976 году, напоминает Груздев. Переговоры о возобновлении поставок начались в 2006-м, и лишь в конце 2015 года был подписан соответствующий протокол. Тогда же был согласован список некарантинных территорий, откуда китайцы разрешили поставки. Сейчас в него входят Алтайский и Красноярский края, Челябинская, Амурская, Новосибирская и Омская области. Рассматривается вопрос о включении Курганской, Кемеровской, Иркутской областей и Забайкальского края. Однако подписание протокола не означало автоматического начала поставок — еще год ушел на сертификацию поставщиков и урегулирование формальностей: поставки из России начались только в 2017 году, обращает внимание эксперт. По итогам прошлого года экспорт российской пшеницы в Китай в натуральном выражении немногим превысил всего лишь 86,7 тыс. т, в стоимостном — составил около $13,9 млн, следует из данных ФТС.

Закупает КНР в России и кукурузу. Однако, несмотря на разрешение поставок из Хабаровского, Забайкальского краев, Приморья, Амурской области и Еврейской АО, вывоз из этих регионов крайне мал и нестабилен: в лучшие для России он годы не превышал 3% от всего китайского импорта этой агрокультуры. В 2018 году поставки отечественной кукурузы в Китай составили менее 40 тыс. т на $4,5 млн.

По мнению Груздева, потенциал роста экспорта зерновых агрокультур из России в КНР связан в первую очередь с дальнейшим расширением списка «разрешенных регионов», а также с развитием логистики. «Однако необходимо учитывать, что в целях продовольственной безопасности ввоз пшеницы, кукурузы, риса правительство Китая регулирует системой квотирования, согласно которой осуществлять импорт имеют право лишь китайские компании, получившие в установленном порядке квоты на основании решения Государственного комитета КНР по развитию и реформе», — обращает внимание эксперт.

Особых перспектив роста продаж зерна на китайский рынок нет, считает президент Российского зернового союза (РЗС) Аркадий Злочевский. Чтобы принципиально изменить ситуацию, нужны договоренности на уровне правительств двух стран, считает он. Пока же речь может идти только о «приграничных поставках, но не более того». «Мы могли бы активнее поставлять продукты переработки зерна, но китайцы традиционно все-таки больше нацелены на приобретение сырья, которое потом уже сами перерабатывают на своих предприятиях», — добавляет эксперт.

Не верит в увеличение поставок в КНР в ближайшем будущем и гендиректор компании «Зерно-трейд» (один из крупнейших экспортеров зерна) Алексей Едуш. У китайской стороны высокие требования к качеству зерна, и соответствует им сейчас продукция всего лишь из нескольких регионов, говорит топ-менеджер. По его мнению, решить этот вопрос можно лишь на государственном уровне — не только путем договоренностей о снятии существующих барьеров, но и, в первую очередь, за счет увеличения господдержки отрасли. «Эффективной мерой стало бы создание и реализация федеральной программы, нацеленной на борьбу с сорняками, клопом-черепашкой, болезнями зерновых, то есть всеми теми проблемами, которые мешают нам экспортировать зерно не только в Китай, но и другие страны мира», — предлагает Едуш.

Чем можно напоить китайцев

Максим Новиков, Президент Союза производителей безалкогольных напитков (СПБН) и Российского союза производителей соков (РСПС)

В Китае проживает около 1,4 млрд человек, порядка 10-15% населения страны обладает хорошей покупательной способностью, с интересом относится к иностранным новинкам, поэтому налаживание торговли с КНР может стать новым этапом развития для российских производителей. Но потенциал торгового сотрудничества России и Китая еще предстоит раскрыть. На протяжении последних трех лет объем экспорта российской безалкогольной продукции в КНР держится примерно на одном уровне и составляет 24-26 тыс. т ежегодно. Это всего лишь около 0,5% от общего вывоза отечественных безалкогольных напитков и минеральных вод.

Более 50% этих поставок составляет природная питьевая вода, причем данный сегмент показывает динамичный рост. К примеру, если в 2016 году в КНР было отгружено минеральных вод без добавления сахара 4,5 тыс. т, то по итогам 2018-го — уже 7,6 тыс. т, вывоз прочих вод, включая природные или искусственно минерализованные, за тот же период вырос с 2,8 тыс. т до 5,8 тыс. т. Большие перспективы есть и у категории фруктовых и овощных соков, особенно это касается продукции, выпущенной из российского плодоовощного сырья. Поставки в КНР данного вида товаров по итогам прошлого года составили 609 т (примерно 1% всего экспорта данного вида продукции).

Повышению активности экспортного сотрудничества с КНР препятствует ряд барьеров. И для соковой продукции, и для воды эти сдерживающие факторы едины. В числе основных проблем — высокая стоимость доставки, а также отсутствие ряда категорий (например, лечебной минеральной воды) в техническом регулировании Китая. Одной из центральных тем, требующих решения, является и совершенствование логистики. Длинный и многоуровневый транспортный путь (Новороссийск — Шанхай) и небольшая вместимость российских контейнеров повышают стоимость доставки и понижают конкурентоспособность российской продукции по сравнению с европейской.

Необходимо также развивать национальный брендинг российской продукции. В частности, нужно повышать международный авторитет и привлекательность не только отдельных марок, но и всей категории отечественных безалкогольных напитков, минеральных вод и соковой продукции. В России есть такая уникальная группа продукции, как «лечебно-столовые минеральные воды», она пользуется большим спросом в России и странах СНГ, но для китайского потребителя ее функциональная ценность не раскрыта. Важным моментом является проведение качественной проработки культурных особенностей Китая, это поможет развивать поставки в долгосрочной перспективе.

«Молочка» и мясо — в ближайшей перспективе

В категории молочной продукции до 2019 года единственным разрешенным для поставок в Китай продуктом было мороженое. Важное для рынка соглашение о допуске отдельных российских производителей «молочки» (за исключением сухого молока) на китайский рынок было подписано в конце 2018-го между представителями Россельхознадзора и Главным таможенным управлением КНР. В списке одобренных экспортеров молочной продукции на середину апреля находилось 10 компаний. Список из еще 23 предприятий отправлен на одобрение китайской стороне. Кроме того, был составлен перечень из 44 компаний, которым разрешен экспорт в Китай мороженого. Что касается прочей молочной продукции, то к импорту одобрены 22 категории товаров, в том числе свежее пастеризованное молоко разной жирности, йогурт, сгущенное молоко, разные виды сливочного масла, сыры, сливки и др.

Первые отгрузки «молочки» в Китай в рамках соглашения была осуществлены 16 апреля с производственной площадки «Сарапул-молоко» (Удмуртия, входит в субхолдинг «Переработка молока» компании «Комос Групп»). «В состав первой партии для китайского рынка весом 37,5 т включена продукция, которую выбрали наши партнеры, — сообщал The DairyNews управляющий акционер холдинга Андрей Шутов. — Это молочные коктейли „Топтыжка“ объемами 0,2 и 0,5 л, ультрапастеризованное молоко под брендом „Село Зеленое“, ультрапастеризованное низколактозное молоко, а также смесь для приготовления мороженого „Молочная речка“». Доставка осуществлялась железнодорожным транспортом. По прогнозам, молочную продукцию из Удмуртии китайские потребители увидят на полках магазинов уже в начале мая.

По мнению гендиректора Национального союза производителей молока («Союзмолоко») Артема Белова, увеличение поставок молочной продукции в КНР будет зависеть от того, насколько быстро отечественные компании определятся с тем, какие продукты будут востребованы потребителями этой страны. «В мае 2019 года российские производители будут участвовать в выставке SIAL China в Шанхае, где можно будет сделать определенный шаг вперед», — рассчитывает эксперт. Второй важный аспект, который, безусловно, будет возникать, это логистика, особенно «холодная» логистика, с которой в Китае есть определенные проблемы. Еще один важный вопрос — это фальсификат и подделка торговых марок китайскими производителями. Контроль в этом направлении тоже придется усилить, говорит Белов.

Гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько имеет сдержанные оценки относительно возможностей развития экспорта данной категории товаров. Традиционные молочные продукты (молоко, кефир, йогурты и др.) не будут востребованы китайским потребителем и одновременно не являются конкурентоспособными, полагает он. Кроме того, они имеют большой вес, а это влечет за собой высокую транспортную составляющую. В то же время эти продукты являются высоковостребованными на отечественном рынке, в том числе на фоне общего дефицита молочных товаров. «С точки зрения снижения расходов на транспортировку, а также повышения общей конкурентоспособности более пригодными для экспорта являются мороженое, молочные десерты, сухое цельное и обезжиренное молоко, сыры и сливочное масло, — думает эксперт. — Некий потенциал имеют экопродукты, а также товары на основе молочной сыворотки, полученной при производстве сыров и творога».

В ноябре прошлого года с Китаем был подписан еще один значимый для России протокол — о взаимном открытии рынка птицеводческой продукции. К середине апреля право поставок в КНР мяса птицы имели 30 птицефабрик. Об отправке первой прямой партии птицепродукции в Китай Россельхознадзор сообщил уже в марте. Два контейнера с замороженными куриными крыльями общим весом 54 т отправил морским транспортом из Санкт-Петербурга «Мираторг». «Пока мы находимся только в начале пути: крылья, лапы — это еще не широкомасштабный экспорт, — комментирует исполнительный директор «Ринкон менеджмент» Константин Корнеев. — Это поставки в рамках неудовлетворенного спроса, когда рынок сам затягивает продавца: „Лапы есть? Есть. Давай“. Хотя мы можем поставлять в Китай гораздо более широкий ассортимент продукции из птицы».

В апреле представители Россельхознадзора обсудили с руководством Министерства сельского хозяйства и сельских дел КНР возможность ввоза и российской свиноводческой продукции. По информации ведомства, Китай выразил готовность импортировать свинину из российских регионов, свободных от африканской чумы свиней (АЧС), при условии ее безопасности. А для этого необходимо решить вопрос о признании китайской стороной принципов регионализации России, в том числе по АЧС.

Импорт свинины в Китай, который является крупнейшим в мире производителем этого вида мяса, в этом году увеличится на 33% до 2 млн т из-за сокращения собственного поголовья на фоне вспышек АЧС, прогнозирует Иностранная сельскохозяйственная служба Минсельхоз США(FAS USDA). Начиная с августа 2018-го, КНР сообщила уже о 115 вспышках заболевания. Из-за распространения вируса собственное поголовье свиней в стране к концу 2019 года может снизиться на 13% до 374 млн животных. Несмотря на ситуацию с АЧС, китайский рынок для российской свинины вряд ли будет быстро открыт, скептичен гендиректор Национального союза свиноводов Юрий Ковалев. «Открытие Китая — это многоплановая, последовательная и настойчивая работа, которая ведется уже не один год. Что касается распространения АЧС, то никто в мире не возьмется точно сказать, к каким последствиям это может привести, — говорит эксперт. — Да, есть прогнозы, что только в этом году КНР увеличит импорт свинины на 30%. Но кто из такого роста извлечет дивиденды, неизвестно. На них надеются все страны-экспортеры». По оценке Национальной мясной ассоциации (НМА), Россия могла бы поставлять в Китай до 300 тыс. т свинины и столько же продукции из мяса птицы.

Сладкий вывоз

С 2014 года экспорт кондитерских изделий (мучных, шоколадных, сахаристых) из России в Китай вырос в 50 раз. В прошлом году республика была вторым по величине покупателем российского шоколада и шоколадных конфет (с долей в 16%) после Казахстана, четвертым импортером отечественного печенья и прочего сладкого мучного после Казахстана, Беларуси, Азербайджана и Киргизии. Также страна попадает в первую десятку покупателей сахаристых кондитерских изделий из России, рассказывает исполнительный директор Центра исследований кондитерского рынка Елизавета Никитина. «Впрочем, попытки резко нарастить продажи мучных сладостей были не очень удачными, и их поставки в Китай сокращаются второй год подряд, — акцентирует внимание она. — Экспорт сахаристых подрастает, но сама по себе эта категория очень невелика». Причины такого положения вещей — особенности спроса на сладости в Китае, сосредоточенного в основном на шоколадных кондитерских изделиях, поясняет эксперт. «Сладкого китайцы едят немного в сравнении с Россией или вообще западным миром, — знает она. — И из всех сладостей именно на шоколадную продукцию приходится 60-70% в общем объеме потребления».

Дорогая логистика и большие расстояния плюс особенности таможенных процедур для продуктов питания (занимает много времени) ограничивают широкий спектр кондитерских изделий с небольшими сроками годности (до 3 месяцев), продолжает Никтина. Кроме того, в КНР наблюдаются ярко выраженные сезонность и география потребления сладостей. В основным их едят в холодное время года в экономически развитых регионах на северо-востоке и востоке страны. Причем основные потребители — это молодое население, которое больше приобщено к глобальным трендам, в том числе в культуре потребления кондитерских изделий. «Учитывая все эти факторы, многие российские кондитеры предпочитают работать с другими направлениями, — знает эксперт. — Продвижение в Китай требует серьезных ресурсов и времени, которых у некрупных предприятий нет». Сейчас 80% всех поставок на китайский рынок шоколада приходится на трех ведущих игроков данного рынка.

Вывоз в КНР непосредственно сахара и вовсе остается «мизерным», рассказывает ведущий эксперт ИКАР Евгений Иванов. За последние пять сезонов лучшим в плане отгрузок на данный рынок стал 2016/17 сельхозгод. Тогда китайцы закупили 157 т российского белого сахара. Главный ограничивающий развитие вывоза фактор — «крайне дорогая» логистика. «Не способствует поставкам и внушительное количество различных требований, часто нужна специфическая сертификация или лицензирование предприятий и прочая бумажная волокита, — говорит Иванов. — Сахар Китай импортирует по квотам, и у России ее нет, а вне квоты действует запретительная пошлина. Попасть в квоту — задача нетривиальная и небыстрая, хотя и возможная».

Большие расстояния, недешевая логистика и сложные таможенные процедуры — основные препятствия для увеличения поставок, соглашается с Ивановым Никитина. Крупные кондитерские производства в России расположены достаточно далеко не только от границы с Китаем, но и от центров потребления в самой стране. Присутствуют сложности с адаптацией под национальную специфику потребления, добавляет она. В целом Иванов называет Китай потенциально очень интересным для экспорта не только российского сахара и сладостей, но и любой продовольственной продукции. Но этим рынком нужно тщательно и долго заниматься, снимая действующие сейчас ограничения, обращает внимание он.

Локализация производства

По словам Константина Корнеева из «Ринкон менеджмент», все «профессиональные» страны-экспортеры стараются локализовать свое производство в странах — получателях их продукции. «Создать на территории страны собственные активы и оттуда вести дистрибьюцию — самая выгодная и устойчивая в долгосрочной перспективе стратегия, — считает он. — Не случайно, скажем, в США владельцами крупнейших свинокомплексов сейчас являются те же китайцы». Поэтому, поняв специфику работы в КНР, российским производителям нужно будет подумать о локализации производства там. В данном случае отечественные компании станут полноценными транснациональными игроками. Это, по мнению эксперта, вполне может оказаться по силам холдингам, входящим в топ-5 крупнейших.

Случаев организации российскими агрокомпаниями производства в Китае Корнееву пока неизвестно. Однако отечественный производитель игристых вин — «Абрау-Дюрсо» — может вскоре стать таким примером. Компания планирует создать на территории республики центр виноделия. В прошлом году холдинг начал закладку виноградников в китайском городе Далянь на площади 50 га с перспективой их увеличения до 300 га. Производство вина на первом этапе составит 150 тыс. бутылок в год, на втором — до 300 тыс. бутылок, сообщал президент группы Павел Титов в ноябре 2018 года.

Какие перспективы

Несмотря на существующие стоп-факторы, большинство экспертов все-таки уверено в том, что экспорт продовольствия в Китай будет увеличиваться, хотя, возможно, и не такими активными темпами, как в последние два года. По прогнозу Дарьи Снитко, в перспективе трех-пяти лет вполне реально нарастить поставки в КНР с $2,5 млрд до $3-4 млрд.

По текущему курсу стоимость рабочей силы в России ниже китайской на одну треть, и трудоемкие отечественные товары, к которым также относится сельхозпродукция и продовольствие, имеют ценовое конкурентное преимущество, несмотря на более высокую себестоимость, утверждает Тимур Нигматуллин. Таким образом, ослабление рубля выступает основным драйвером экспорта данной категории в Китай. Тем не менее важным драйвером являются сокращение бюрократических барьеров и развитие логистики, предпринимаемые обеими сторонами.

За последний год Россельхознадзор проделал и продолжает вести серьезную работу по открытию китайского рынка для российских производителей продуктов питания, комментирует Алексей Груздев. Ее результатом в текущем году может стать подписание протокола по шротам масличных агрокультур (соевому, рапсовому и подсолнечному) и свекловичному жому, которые используются при производстве кормов для скота уже летом. В перспективе планируется расширение перечня регионов для поставок пшеницы, также начаты переговоры о внесении изменений в протокол по фитосанитарным требованиям к сое, рапсу, кукурузе и рису относительно разрешения отгрузок со всей территории России. Ведется работа по допуску на рынок КНР ячменя, просо, сорго и продуктов переработки зерна, перечисляет эксперт.

Основные тенденции, влияющие на потребительское поведение жителей Китая, — это рост доходов, популярности здорового питания и экологически чистой продукции, а также явная вестернизация потребления, говорит директор центра компетенций в АПК КПМГ в России и СНГ Илья Строкин. Например, стейки из говядины, вино, кондитерские изделия китайцы распробовали совсем недавно. Правительство этой страны не особенно заинтересовано в том, чтобы наращивать объемы импорта продукции высоких переделов, им выгоднее покупать сельхозсырье, чтобы загрузить собственные перерабатывающие мощности, знает он. С учетом данных факторов наилучшие перспективы на рынке КНР имеют такие категории товаров, как кондитерские изделия, особенно премиальные, мясо КРС и птицы, свинина, морепродукты (в основном дальневосточный краб), негазированная и нефункциональная бутилированная вода, молочная продукция (особенно молочная сыворотка), пшеница, ячмень, соя без ГМО, а также подсолнечное и соевое масла, перечисляет эксперт.

Однако по всем этим категориям существуют те или иные препятствия, которые предстоит преодолеть. Так, ветеринарные и санитарные проблемы мешают открытию рынков для экспорта продукции низких переделов. По данному направлению госполитику Китая можно назвать достаточно конъюнктурной и несистемной: доступ для некоторых стран с сопоставимыми критериями по регионализации открыт, в отличие от России. «Для изменения ситуации с нашей стороны потребуется масштабная внутренняя работа с очагами заболеваний животных, которая республикой должна быть замечена и признана», — говорит Строкин. Что касается продукции высоких переделов, то здесь рынки открыты, полагает эксперт. Основной барьер в наращивании экспорта — экономический: высокая конкуренция и низкая маржинальность. Российским производителям предстоит побороться за полку с ведущими брендами со всего мира, а для этого потребуются значительные инвестиции в продвижение.

Еще одна проблема, по мнению Строкина, — это нежелание отечественных производителей адаптировать и кастомизировать свою продукцию под китайский рынок. «Это касается и упаковки, и развесовки, и, конечно же, вкусовых качеств, и используемых ингредиентов, — поясняет он. — Например, китайцы предпочитают менее выраженный сладкий вкус в кондитерских изделиях или более сухое вино». Кроме того, некоторые привычные для нас ингредиенты, например семена льна, вообще не воспринимаются жителями КНР как продукты питания. Не следует забывать и то, что способ потребления в Китае значительно отличается от нашего: большая часть покупок сегодня совершается там через интернет.

Актуальными остаются вопросы брендирования и продвижения продукции, добавляет Константин Корнеев. Крайне необходимо формировать имидж российской продукции как качественной и экологически безопасной, считает он. В этом плане сказывается плохое отношение к отечественному продовольствию внутри страны. «То и дело в наших СМИ появляются негативные, зачастую безосновательные материалы о вреде и низком качестве тех или иных продуктов питания, — говорит эксперт. — Китайцы все подобные публикации мониторят, переводят на свой язык, и какое впечатление у них складывается? Что сами русские считают свою продукцию некачественной. А потом приходим мы и пытаемся убедить их что-то купить с формулировкой, что у нас „самые экологически чистые и безопасные продукты“».

Российским экспортерам следует изучать китайский рынок гораздо подробнее, чем сейчас, рекомендует Корнеев. Необходимо определиться, что страна может туда поставлять. «Для нас Китай пока терра инкогнита, мы к нему только приглядываемся, тестируем отношение к экспортируемым товарам, — рассуждает он. — В долгосрочной перспективе ориентироваться на выпуск тех товаров, что уже представлены на целевом рынке, не совсем корректно. Нужно не спрашивать у покупателя, что он желает (в этом случае мы получим ответ, основанный на стереотипах фактического потребления), а определить, в чем наши ключевые конкурентные преимущества, и предложить потребителю продукты, выгодно отличающиеся от прочих».

Чтобы добиться успеха на рынке готовой продукции в КНР, российские производители должны быть реалистами, думает Строкин. «А реальность такова, что китайцы достаточно негативно относятся к русским продуктам, — знает эксперт. — Они по умолчанию считают, что наша продукция некачественная, небезопасная и слишком дорогая. Но правильное позиционирование творит чудеса, и у наших экспортеров уже есть истории успеха и обязательно будут новые».

Заработать на ресурсах

Потенциально пригодными для экспорта в КНР продуктами являются биржевые товары, связанные с ресурсами, считает Константин Корнеев из «Ринкон менеджмент». У Китая, например, есть дефицит воды, поэтому им тяжело развивать земледелие, знает он. И по этой же причине республике интересно закупать сырье или переработанную продукцию, на производство которой идет большой расход воды. «Китайцы никогда не заместят свою свинину российской, но с удовольствием будут снабжать свою свиноводческую отрасль нашими кормами», — утверждает эксперт.

Источник

/ Мнение автора может не совпадать с позицией редакции /

Инна Ганенко